من النماذج الفنية السهلة في الإكتشاف ، و السهلة في التكوين هو نموذج القمة المزدوجة DOUBLE TOP PATTERN . و على بساطته في الشكل إلا أنه من أعظم النماذج التي ينظر لها المحلل الفني بعين الإعتبار ، حيث أنها تعتبر من النماذج العاكسة للإتجاه - الصاعد - إذا توفرت فيها كل الشروط .

في هذا الموضوع سنوضح النقاط التالية :

- تعريف نموذج القمة المزدوجة DOUBLE TOP PATTERN .

- الشكل العام للنموذج .

- أشكال نموذج القمة المزدوجة DOUBLE TOP PATTERN .

- تحديد أهداف النموذج .

نموذج القمة المزدوجة DOUBLE TOP PATTERN

من إسم النموذج يمكننا إستنباط تعريفه و فهمه بسهوله ، هو نموذج يتكون في قمة ، وبالطبع ليس قمة واحدة بل قمتان .

هل صنعت علامة النصر من قبل ؟ تلك هي أبسط أشكال نموذج القمة المزدوجة .

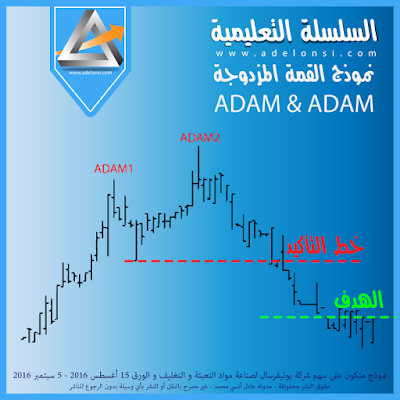

أنظر معي إلى الرسم التالي لنستكمل الشرح.

في الرسم المرفق على الجانب الأيمن ، يتضح الشكل العام و الرئيسي لنموذج القمة المزدوجة DOUBLE TOP PATTERN .

و هو نموذج يتكون من :

- قمتان و قاع . قمتان ، متجاورتان ، متقاربتان في قيمتيهما السعرية إلا قليل من إختلاف في السعر أو التساوي. و يتراوح الإختلاف بين أعلى سعر في أي من القمتين عن أعلى سعر في القمة الأخرى بأقل من أو يساوي 6%.

- القاع ، هو أقل نقطة سعرية بين القمتين ، بمعنى آخر هو أقل قاع واقع بين القمتين ، و ليس بالضروري أن يقع هذا القاع في منتصف المسافة بين القمتين. و عنده يكون خط التأكيد و هو الخط الذي يتأكد به النموذج - حيث أن لا نموذج بلا إختراقات - و الإغلاق أسفل منه يعطي تأكيد على تحقق نموذج القمة المزدوجة DOUBLE TOP PATTERN.

مع التنويه أن عملية أل PULLBACK تتبع النموذج بعد كسر خط التأكيد في الإتجاه الصاعد العام أكثر من الإتجاه الهابط ، كما سيتضح في الشرح التالي .

بعد توضيح الشكل العام لنموذج القمة المزدوجة ، دعونا نوضح أشكال النموذج و كيفية حساب أهدافه بالتفصيل. لنموذج القمة المزدوجة أشكال أربعة ، لكنها لا تخرج عن قمتين بينهما قاع كما ذكرنا سابقاً ، لكن الإختلاف يكن في شكل القمتين . قد تجد القمة الأولى تأخذ شكل حاد "مدبب " و الأخرى تكون شبه مستديره " محدّبة " و العكس. و قد تكون القمتان حادتان ، و أيضاً قد تجد كلاً من القمتين محدّبة الشكل مستديرة كما سنرى في الشرح التالي بالتفصيل .

هو حساب فرق السعر بين أعلى قمة في القمتين و بين أقل سعر قاع التأكيد أو خط التأكيد و حساب نصف القيمة و طرحها من خط التأكيد ( على سبيل المثال في الرسم المرفق أعلاه ، أعلى سعر هو القمة اليسرى ADOM1 و هو حوالي 24.80 و سعر خط التاكيد 20.70 إذا الفرق بين السعرين هو 24.80-20.70 = 4.10 ، نقوم بقسمة الرقم على 2 لحساب نصفه 4.10/2 = 2.05 ثم نقوم بطرح سعر خط التأكيد من هذه القيمة ليكون الناتج هو 20.70-2.05 = 18.65 ) هذا هو الهدف المضمون و لايحمل مزيد من المخاطرة .

أو الهدف محسوب بطريقة أخرى و هي ضرب حاصل الفرق بين أعلى سعر في القمتين و بين خط التأكيد في 72% ثم طرح سعر خط التأكيد من حاصل الضرب ( للتوضيح ، ذكرنا في الهدف السابق أن حاصل فرق السعرين هو 4.10 نقوم بحساب 72% منه لتكون النتيجة 4.10*0.72 = 2.952 ، ثم نقوم بطرح سعر خط التاكيد منها لتكون النتيجة كالتالي 20.70-2.952 = 17.75 ) و هذا هو الهدف الآخر .

حساب الهدف بطريقة أخرى و هي الأكثر مخاطرة ، و هي حساب فرق السعر بين أعلى قمة و سعر خط التاكيد ثم طرحها كاملة من سعر خط التاكيد كمال يلي ( الفرق بين أعلى سعر و سعر خط التأكيد هو 4.10 كما ذكرنا في الهدف الاول ، نقوم بطرحه من سعر خط التاكيد لتكون النتيجة كالتالي 20.70 - 4.10 = 16.60 ) و هو ثالث الاهداف و أكثرهم خطورة حيث أن نسبة تحققه تقع تحت مخاطرة عالية .

- Adam & Adam ..

- Adam & Eve ..

- Eve & Adam ..

- Eve & Eve ..

في هذا الموضوع سنتحدث عن الشكل الأول فقط ، و سنجعل لكل شكل موضوع خاص تحت نفس العنوان مع تغيير إسم النموذج فقط.

نموذج القمة المزدوجة ADAM & ADAM

تكوين النموذج :

من الرسم المرفق أعلاه يتبين لنا أن نموذج القمة المزدوجة ADOM & ADOM يتكون من قمتان ، كل منهما مدبب و قد تتساوى أعلى أسعار في كل قمة و قد تختلف بالنسبة الموضحة أعلاه ، خط التأكيد هو القاع الواقع بين القمتين على أن يكون على عمق بعيد عن القمتين .نقاط هامة يجب مراعاتها عند التعامل مع النموذج :

- الطبيعي أن تكون القمة اليمنى أقل في السعر من اليسرى .

- القمة اليمنى ممكن أن تكون أعلى من القمة اليسرى في نفس حدود الإختلاف في السعر المذكورة أعلاه بحد أقصى 6% ، لكنها تكون أقوي في تحقيق الاهداف من النقطة السابقة .

- حجم التداول في القمة اليسرى أكبر من حجم التداول في القمة اليمنى وهذا يقوي النموذج و يجعله أقرب لتحقيق الهدف، و يقلل من نسبة فشل النموذج في الإتجاه الصاعد.

- و العكس في الإتجاه الهابط ، قد تجد حجم التداول في القمة اليمنى أكبر من القمة اليسرى ليدعم الإتجاه الهابط لمزيد من الهبوط.

- إرتفاع حجم التداول في القمة اليمينى عن حجم التداول في القمة اليسرى يعطي إحتمالية أعلى لفشل النموذج و عدم تحقيق الهدف في الإتجاه الصاعد فقط.

- النموذج يحدث في الإتجاه الصاعد و الإتجاه الهابط ، لكنه في كلا الإتجاهين مسبوق بإتجاه صاعد ، صاعد رئيسي في الإتجاه العام الصاعد ، أو صاعد ثانوي في الإتجاه الهابط .

- أفضل مدة زمنية بين القمتين لا تتعدى 5-7 أسابيع. إن طالت المدة الزمنية تضعف النموذج ولا تلغيه.

- عملية ال PULLBACK قد تحدث و تكون فرصة للخروج ما لم يغلق السهم أعلى خط التأكيد بحجم تداول كبير مقارنة بأحجام التداول السابقة .

- إذا تولد النموذج داخل نموذج أكبر من نوع آخر من النماذج الفنية ، يكون عندها التعامل مع النموذج الأكبر أفضل .

- أبسط قواعد تأكيد كسر خط التأكيد هي الإغلاق أسفل منه بما يزيد عن 5% من نقطة الكسر ، تلك قاعدة عامة في حالة كسر أي مستوى دعم حيث أن خط التأكيد بمثابة خط الدعم الوحيد في النموذج ، و حجم التداول في كسر الدعم غير مهم بقدر النسبة المئوية للكسر .

- كما ذكرنا في شرح ال PULLBACK & THROWBACK عليك بمتابعة الدعوم التاريخية أثناء رحلة الوصول إلى الأهداف فقد يتوقف السهم عن مزيد من الهبوط إذا صادف دعم تاريخي قوي أثناء الهبوط بعد كسر خط التأكيد . و هذا من ضمن أسباب فشل الوصول إلى أهداف النموذج المعني بالشرح.

- حيث أن هذا النموذج عاكس للإتجاه ، و حيث أن الإتجاه السابق له صاعد و الإتجاه التالي له هابط ، ستجد أن أفضل النتائج و الأهداف لهذا النموذج تأتي إذا حدث بصفة عامة في إتجاه هابط عام.

أهداف النموذج :

- الهدف الأمثل :

هو حساب فرق السعر بين أعلى قمة في القمتين و بين أقل سعر قاع التأكيد أو خط التأكيد و حساب نصف القيمة و طرحها من خط التأكيد ( على سبيل المثال في الرسم المرفق أعلاه ، أعلى سعر هو القمة اليسرى ADOM1 و هو حوالي 24.80 و سعر خط التاكيد 20.70 إذا الفرق بين السعرين هو 24.80-20.70 = 4.10 ، نقوم بقسمة الرقم على 2 لحساب نصفه 4.10/2 = 2.05 ثم نقوم بطرح سعر خط التأكيد من هذه القيمة ليكون الناتج هو 20.70-2.05 = 18.65 ) هذا هو الهدف المضمون و لايحمل مزيد من المخاطرة .- الهدف الثاني :

أو الهدف محسوب بطريقة أخرى و هي ضرب حاصل الفرق بين أعلى سعر في القمتين و بين خط التأكيد في 72% ثم طرح سعر خط التأكيد من حاصل الضرب ( للتوضيح ، ذكرنا في الهدف السابق أن حاصل فرق السعرين هو 4.10 نقوم بحساب 72% منه لتكون النتيجة 4.10*0.72 = 2.952 ، ثم نقوم بطرح سعر خط التاكيد منها لتكون النتيجة كالتالي 20.70-2.952 = 17.75 ) و هذا هو الهدف الآخر .

- الهدف الثالث :

حساب الهدف بطريقة أخرى و هي الأكثر مخاطرة ، و هي حساب فرق السعر بين أعلى قمة و سعر خط التاكيد ثم طرحها كاملة من سعر خط التاكيد كمال يلي ( الفرق بين أعلى سعر و سعر خط التأكيد هو 4.10 كما ذكرنا في الهدف الاول ، نقوم بطرحه من سعر خط التاكيد لتكون النتيجة كالتالي 20.70 - 4.10 = 16.60 ) و هو ثالث الاهداف و أكثرهم خطورة حيث أن نسبة تحققه تقع تحت مخاطرة عالية .

- مثال آخر :

في الرسم التالي توضيح لنموذج القمة المزدوجة ADAM & ADAM بارتفاع في القمة اليمنى عن القمة اليسرى مع حساب الهدف بالطريقة الاولى ( الهدف الامثل ، منتصف المسافة بين أعلى قمة و بين خط التأكيد مطروحة من خط التأكيد )

ـــــــــــــــــــــــــــــــــــــــــــــــــ

المصادر:

- Technical Analysis , The Complete Resource for Financial Market Technicians

- Encyclopedia of Chart Patterns, 2nd Edition

- Trade Chart Patterns Like the Pros: Specific Trading Techniques , Suri Duddella